Este post tratará a questão da venda antecipada de um título do Tesouro, que neste caso, é a NTN-F.

Os investidores podem vender antecipadamente a NTN-F, ou seja, desfazer do título antes de seu vencimento.

Lembrando que muito dos conceitos utilizados aqui farão referência às

partes anteriores da série NTN-F. Caso tenha dúvida em algum ponto,

basta voltar e ler.

Venda Antecipada de um título NTN-F

Caso o investidor precise por algum motivo resgatar o valor do título

antes de seu vencimento, o Tesouro abre esta possibilidade. A recompra

dos títulos é feita às quartas-feiras, possibilitando

ao investidor adquirir seu dinheiro antes do prazo definido no momento

da compra.

Entretanto, dependendo do título do Tesouro, da situação do mercado e

de quando for realizado o resgate, pode acontecer do investidor perder

dinheiro ao fazer esta operação.

No caso da NTN-F, o rendimento é nominal, ou seja, o investidor está

sujeito a perda de poder aquisitivo em caso de alta da inflação e/ou da

taxa de juros. Além do mais, caso o investidor realize a venda

antecipada do título de NTN-F pode ter rentabilidade menor ou maior do

que a acordada.

Para a simulação de venda antecipada, será utilizado (como nos demais posts) o exemplo da NTN-F da parte 1 (com vencimento em 01/01/2023). Para

efeitos ilustrativos, será utilizada a data de 01/07/2015 para realizar

a simulação. Esta data cairá em uma quarta-feira, ou seja,

possibilitando a venda do título.

Para descobrir facilmente o valor de resgate nesta data, basta utilizar a nossa calculadora. No campo “Data de Venda” altere para a data suposta (01/01/2015). O investidor terá a planilha desta forma:

Apresentando os seguintes resultados:

Os cálculos continuam basicamente os mesmos. As diferenças estão no

número de cupons – que vão diminuir – e na rentabilidade e no valor

líquido de resgate, que vão sofrer queda.

Valor Líquido

Aqui o esquema é igual ao resgate no vencimento. O investidor deve

deduzir as taxas (administração e custódia) e o imposto de renda de cada

cupom. Do valor deduzido (cupom líquido), basta somá-los. O valor será,

então, o valor líquido de resgate.

Utilizando a data 01/07/2015 como exemplo de venda antecipada, o valor líquido de resgate passa a ser de R$ 1.277,59.

Rentabilidade Bruta

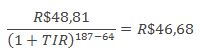

- Para T=0:

- Para T=1:

- Para T=2:

- Prosseguir com os cálculos até chegar no último termo, que no caso, é T=6:

Como a TIR neste caso representa a rentabilidade bruta do título,

após as contas, o investidor pode reparar que o valor é de 0,0363% ao

dia útil.

Para calcular a Rentabilidade Bruta Anual, basta usar a seguinte fórmula:

Rentabilidade Bruta Anual = 1 – (1 + TIR)^252

Rentabilidade Bruta Anual = 1 – (1 + 0,0363%)^252

Rentabilidade Bruta Anual = 1 – (1,000374)^252

Rentabilidade Bruta anual = 1- 1,09577

Rentabilidade Bruta anual = 0,09577 = 9,58%

Ou seja, a rentabilidade bruta anual do título na venda antecipada é de 9,58% ao ano.

Rentabilidade Líquida

- Para T=0:

- Para T=1:

- Para T=2:

- Prosseguir com os cálculos até chegar no último termo, que no caso, é T=6:

Realizando, então, novamente os cálculos alterando somente para o

valor líquido de cada cupom, o investidor encontrará uma TIR de 0,0273%.

Para encontrar o valor da rentabilidade líquida anual, basta seguir com a fórmula:

Rentabilidade Líquida = 1 – (1 + TIR)^252

Rentabilidade Líquida = 1 – (1 + 0,0273%)^252

Rentabilidade Líquida = 1 – (1,000273)^252

Rentabilidade Líquida = 1 – 1,071216

Rentabilidade Líquida = 0,071216 = 7,12%

Ou seja, a rentabilidade líquida anual do título na venda antecipada é de 7,12% ao ano.

A rentabilidade bruta na data de vencimento era de 9,87% ao ano, ou

seja, representava a taxa de compra do título. Agora, esta taxa passa a

ser de 9,58% ao ano. A rentabilidade líquida que antes era de 7,45% ao

ano passa a ser de 7,12% ao ano. Já o valor líquido, se for resgatado no

vencimento, representa o valor de R$1.786,61. Com o resgate antecipado,

este valor passa a ser de R$1.227,59.

Fonte: Folhauol

Nenhum comentário:

Postar um comentário